Invertir se trata de estar en sintonía con las tendencias. Aquí hay uno que debe tener en cuenta para 2024: lo más probable es que las acciones de valor superen a sus contrapartes de crecimiento.

La tendencia ya está en marcha. Considerar:

* El fondo cotizado en bolsa VOOG de Vanguard S&P 500 Growth Index, +0.29% ha bajado un 5,6% en lo que va del año, mientras que el fondo Vanguard S&P 500 Value Index VOOV, -0.22% es plano.

* Los grupos de valor, incluidos los bancos y las acciones de energía, están aplastando a las acciones de crecimiento como los nombres favoritos de Ark Invest. El índice bancario KBW BKX, -0.31% y el Energy Select Sector SPDR ETF XLE, +2,35% han subido un 6%. Por el contrario, el ETF ARKK de ARK Innovation, +0.33% se ha deslizado más del 13%. Ese ETF está lleno de favoritos del crecimiento como Tesla TSLA, +1,75% , Coinbase Global MONEDA, +0.79% , Teladoc Salud TDOC, +1,36% y Zoom Video Communications ZM, -1,47% .

He aquí un vistazo a cuatro fuerzas que favorecen el valor sobre el crecimiento, seguidas de 14 acciones de valor a considerar, cortesía de dos expertos en inversión de valor.

1. El aumento de las tasas de interés favorece a las acciones de valor

Muchos inversores valoran las acciones utilizando el modelo de valor actual neto (NPV), especialmente las acciones de alto crecimiento que tienen ganancias esperadas en un futuro lejano. Esto significa que descuentan las ganancias proyectadas al presente utilizando una tasa de descuento, generalmente el rendimiento de los bonos del Tesoro a 10 años TMUBMUSD10Y, 1.792% . Cuando la tasa de descuento sube, el VAN baja.

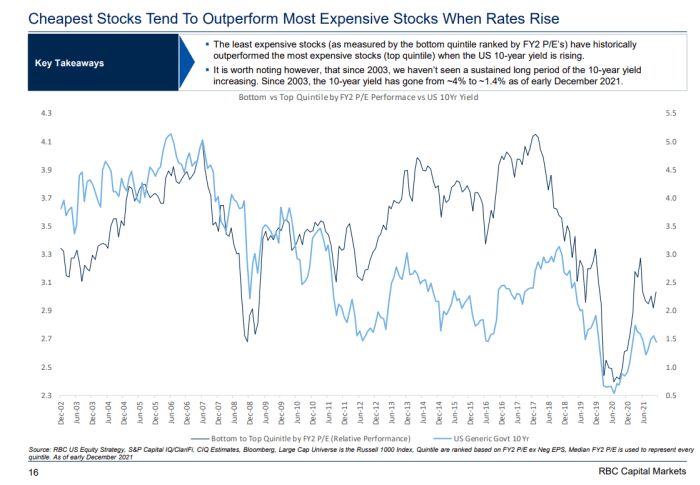

Entonces, naturalmente, cuando los rendimientos de los bonos a 10 años aumentan como ahora, las acciones caras en áreas como tecnología tienen un rendimiento inferior al de las acciones más baratas en áreas como cíclicas, finanzas y energía, señala Lori Calvasina, estratega de RBC Capital Markets.

Del mismo modo, los múltiplos de precio-beneficio (P/E) de las acciones más caras se correlacionan inversamente con los rendimientos a 10 años durante los ciclos de aumento de la Reserva Federal, señala. Lo contrario es cierto para las acciones de valor.

“Históricamente, las acciones menos costosas han superado a las acciones más caras cuando aumenta el rendimiento a 10 años”, dice.

Ed Yardeni, de Yardeni Research, proyecta que el rendimiento a 10 años podría aumentar hasta el 2,5 % a finales de año, desde alrededor del 1,79 % actual. Si tiene razón, eso sugiere que el rendimiento superior del valor continuará. Aunque habrá manifestaciones en contra del crecimiento y la tecnología a lo largo del camino (más sobre esto a continuación).

Aquí hay un gráfico de RBC Capital Markets que muestra que el valor supera históricamente a medida que aumentan los rendimientos. La línea azul claro representa los rendimientos de los bonos y la línea azul oscuro representa el rendimiento de las acciones baratas en relación con las acciones caras.

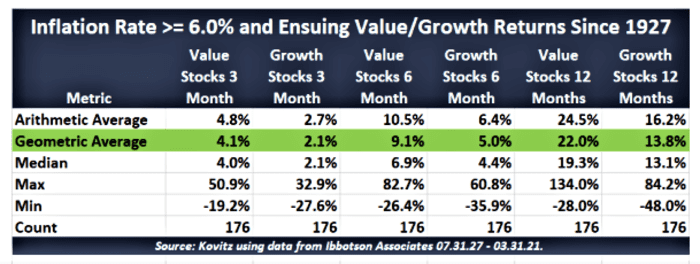

2. Una mayor inflación es positiva para las estrategias de valor

Históricamente, este ha sido el caso, señala John Buckingham, un administrador de valor de Kovitz Investment Group que escribe la carta sobre acciones de The Prudent Speculator. Él espera una repetición ahora. Parte de la razón es que los temores de inflación elevan el rendimiento de los bonos a 10 años, creando el efecto NPV perjudicial para los valores de crecimiento (descrito anteriormente).

La inflación se aceleró al ritmo más rápido en diciembre desde 1982, informó el gobierno el miércoles. Fue el tercer mes consecutivo en que la inflación medida anualmente superó el 6%.

Pero hay otro factor en juego. Durante tiempos inflacionarios, las empresas con ganancias reales pueden aumentar los márgenes de ganancias aumentando los precios. Como grupo, las empresas de valor tienden a ser más maduras, lo que significa que tienen ganancias y márgenes para mejorar. Los inversores notan esto, por lo que se sienten atraídos por esas empresas.

Por el contrario, los nombres de crecimiento se caracterizan por las ganancias esperadas, por lo que se benefician menos de las subidas de precios.

“Las empresas en crecimiento no ganan dinero, por lo que no pueden mejorar los márgenes”, dice Buckingham. “Están pagando más a los empleados, pero no están ganando más dinero”.

Aquí hay un gráfico de Buckingham que muestra que las acciones de valor históricamente tienen un rendimiento superior cuando la inflación es alta.

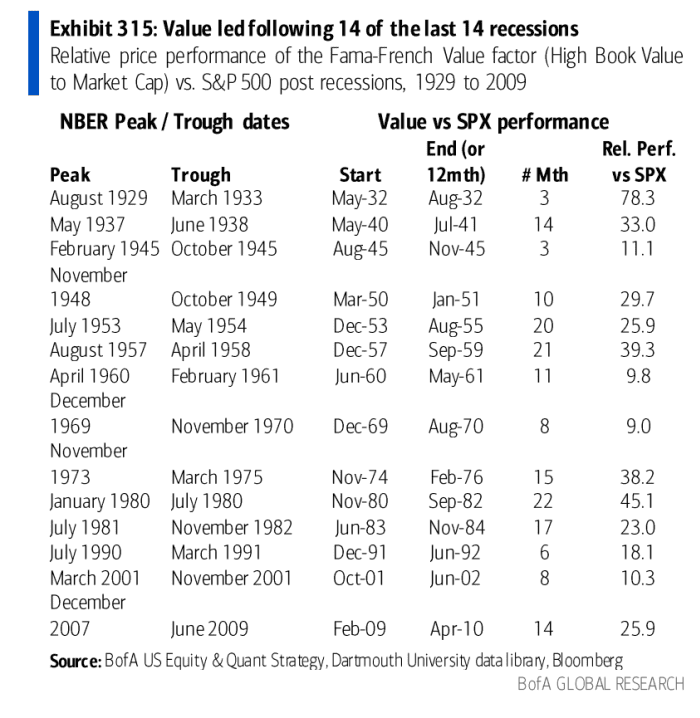

3. A las acciones de valor les va bien después de las recesiones

Históricamente, este ha sido el caso, como puede ver en el gráfico a continuación de Bank of America. Lo más probable es que esto se deba a que la inflación y las tasas de interés tienden a aumentar durante los repuntes económicos. Ambas tendencias son negativas para las acciones de crecimiento en relación con el valor, por las razones descritas anteriormente.

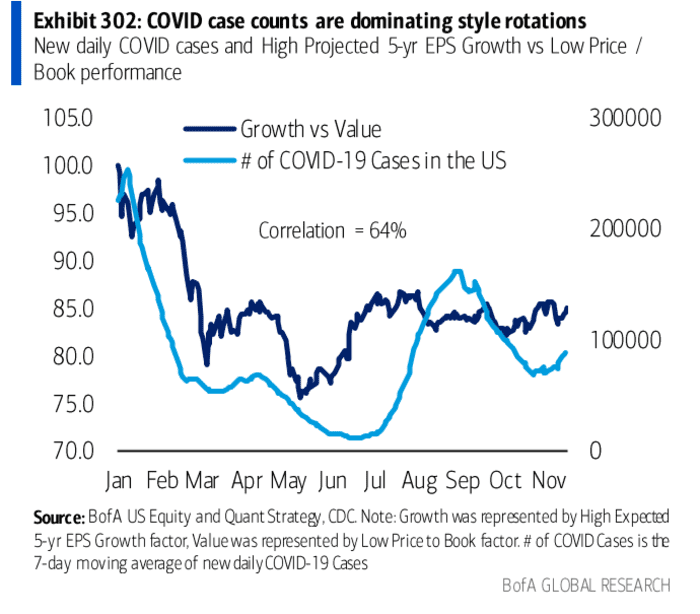

4. Las acciones de valor funcionan mejor cuando los casos de Covid disminuyen

Este ha sido el caso durante la pandemia, como puede ver en el siguiente gráfico de Bank of America. Esto probablemente se deba a que cuando los casos de covid disminuyen, las perspectivas para la economía mejoran, lo que sugiere que la inflación y las tasas de interés aumentarán, lo que históricamente hace que el crecimiento se retrase. Omicron se está propagando tan rápido que es probable que el recuento de casos alcance su punto máximo a fines de enero. Así que este efecto puede aparecer pronto.

En el cuadro a continuación, la línea azul claro es el recuento de casos de Covid. La línea azul oscuro es el rendimiento superior relativo del crecimiento al valor. Cuando la línea azul oscuro desciende, significa que las acciones de valor están funcionando mejor que las acciones de crecimiento.

Qué acciones favorecer

Nombres cíclicos, bancos, compañías de seguros y negocios de energía pueblan el campamento de valor. Así que esos son los grupos a considerar.

Buckingham sugiere estos 12 nombres, la mayoría de los cuales se encuentran en los sectores anteriores: Citigroup C, -1,25% , CVS Salud CVS, +0.84% , FedEx FDX, -0,56% General Motors GM, -1,08% , Kroger KR, -0,73% , MetLife MET, +0.71% , Grupo Omnicom OMC, +0.90% , Pinnacle West Capital PNW, +1.13% , Tyson Alimentos TSN, +0.59% , Verizon VZ, -0.45% , WestRock WRK, -0.72% y Whirlpool WHR, -4,30% .

Bruce Kaser de Cabot Turnaround Letter cuenta Credit Suisse CS, +0.38% en banca y Dril-Quip DRQ, +2,45% en energía entre sus nombres favoritos para 2024. Es optimista sobre las acciones de valor ahora que el entusiasmo por las “acciones conceptuales” se ha roto.

“Las acciones conceptuales superan con creces la oferta, y ahí es cuando el valor funciona mejor”, dice.

Si bien las acciones conceptuales se hunden, las empresas de valor continúan trabajando y publicando ganancias reales, por lo que el dinero migra hacia ellas. Esto es lo que sucedió durante mucho tiempo, después de que estallara la burbuja tecnológica hace años.

“Después de 2000, el valor superó durante una década”, dice.

Espere contratendencias

Sin duda, habrá cambios de tendencia contrarios en el camino.

“Estas rotaciones tienden a disminuir a medida que se exageran ambos lados de la rotación”, dice Art Hogan, estratega jefe de National Securities.

Aquí hay un factor que podría enfriar temporalmente la rotación, a corto plazo. Los inversores están a punto de enterarse de que el crecimiento del primer trimestre se está viendo afectado porque las cuarentenas de Omicron están perjudicando a las empresas. Esta noticia sobre el crecimiento económico puede reducir los temores sobre la inflación y el aumento de las tasas de interés que desencadenan la migración al valor.

Pero Omicron es tan contagioso que probablemente desaparecerá tan rápido como llegó. Eso es lo que vemos en países golpeados desde el principio, como Sudáfrica y Gran Bretaña. Luego, factores como el estímulo, la creación de inventarios y sólidos balances corporativos y de consumidores reactivarán el crecimiento.

Esto significaría que la dicotomía crecimiento-valor continuará este año, ya que tres de las cuatro fuerzas principales que impulsan la tendencia están vinculadas a un fuerte crecimiento.

Michael Brush es columnista de MarketWatch. En el momento de la publicación, era propietario de TSLA. Brush ha sugerido TSLA, C, FDX y GM en su boletín de acciones, Brush Up on Stocks . Síguelo en Twitter @mbrushstocks.