En promedio, solo necesita tener un puntaje de crédito FICO® de al menos 580 para ser aprobado para un préstamo de un prestamista convencional. Para calificar para una hipoteca con las tasas de interés más bajas, necesita un puntaje de al menos 780 (puede variar según los prestamistas y el lugar donde vive).

Pero hay un mundo de diferencia entre el puntaje de crédito que necesita para calificar para una hipoteca y el puntaje de crédito que necesita para ofrecerle una hipoteca con las tasas de interés más bajas.

Piénsalo de esta manera. Si saca una hipoteca a 30 años de una casa de $ 229,000 ( el promedio nacional ) a una tasa de interés del 4% (justa) en lugar de una tasa de interés del 3.5% (buena), esa es una diferencia de $ 23,388.73. Cada pequeño punto porcentual te ahorra miles.

Esto es lo que necesita saber sobre cómo su puntaje de crédito influirá en la determinación de su hipoteca.

¿Qué puntajes de crédito utilizan los prestamistas hipotecarios?

La mayoría de los prestamistas determinan la solvencia crediticia al examinar el puntaje FICO® Score o VantageScore de una persona .

¿Qué es un puntaje FICO?

Introducido en 1956 por la Fair Isaac Corporation , el puntaje FICO es uno de los muchos tipos de puntajes de crédito, pero es uno de los más utilizados . Los prestamistas y las compañías de tarjetas de crédito utilizan el número de tres dígitos para evaluar su "factor de riesgo" y determinar la probabilidad de que pague a tiempo sus facturas de préstamos o tarjetas de crédito.

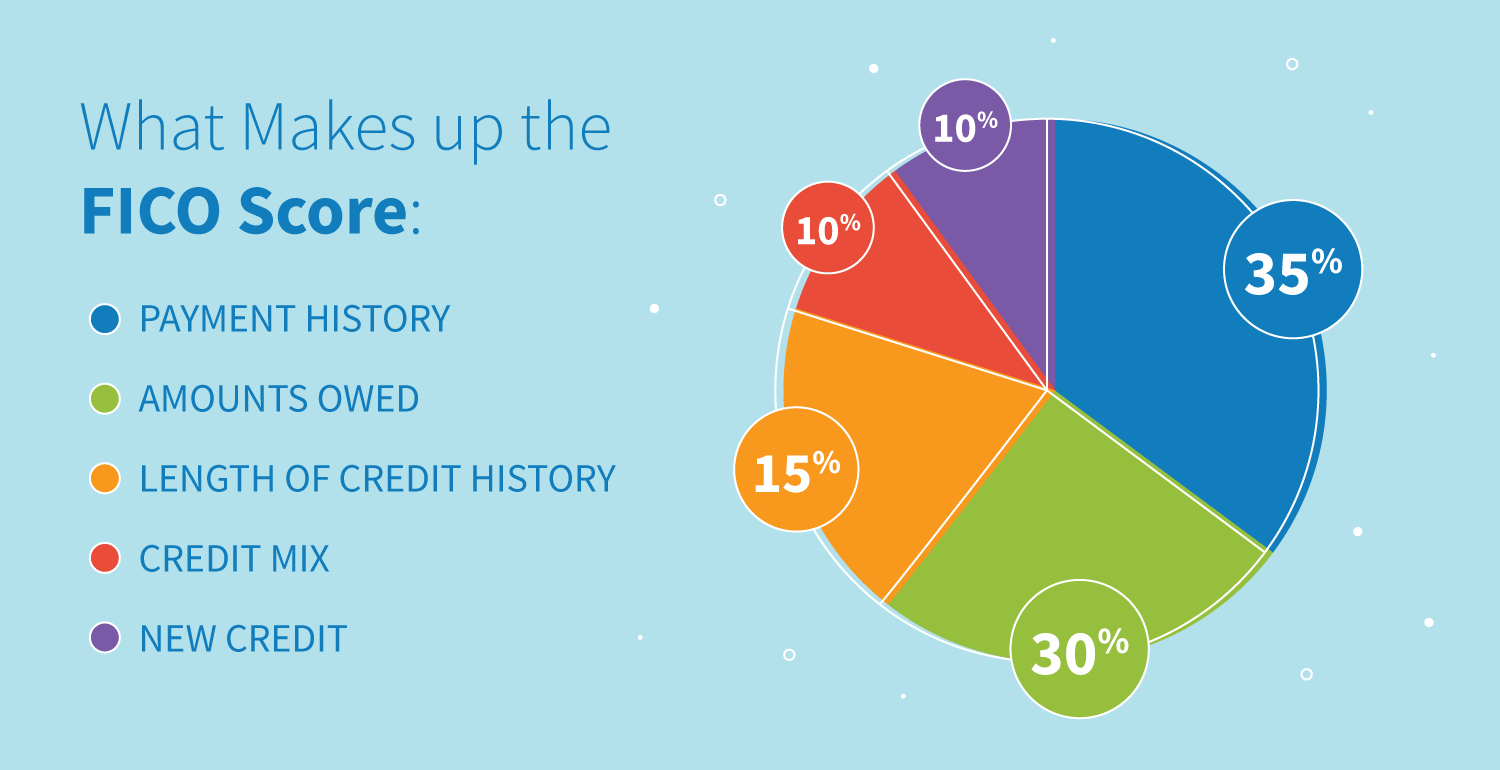

Los puntajes FICO pueden variar de 300 a 850, con 850 considerados "excelentes" y 300 "pobres". El puntaje FICO se compone de cinco factores que influyen en las calificaciones crediticias:

- Historial de pagos (35%)

- Montos adeudados (30%)

- Duración del historial crediticio (15%)

- Mezcla de crédito (10%)

- Nuevo crédito (10%)

¿Qué es un VantageScore?

Los VantageScores oscilan entre 501 y 990. Los VantageScores se calculan utilizando los mismos factores que los puntajes FICO , con un sexto factor adicional: profundidad de crédito.

¿Cuánto tiempo permanecen los elementos negativos en los informes de crédito?

La mayoría de los elementos negativos, como la deuda de préstamos estudiantiles, incumplimientos, quiebras del capítulo 13, pagos atrasados y pagos en cobros pueden permanecer en un informe de crédito por hasta siete años. Por otro lado, las bancarrotas del capítulo 7 pueden permanecer en un informe de crédito durante 10 años. Eso significa mucho después de que se hayan pagado y corregido los errores y errores anteriores, los elementos negativos aún pueden persistir . No es genial, pero afortunadamente, no significa que no puedas comprar una casa.

Hay opciones, como los programas de asistencia para compradores de vivienda por primera vez, que pueden ayudarlo a encontrar préstamos y subsidios para la financiación de viviendas.

¿Qué son los programas para compradores de vivienda por primera vez y los préstamos hipotecarios?

El gobierno federal y la mayoría de los estados ofrecen programas de préstamos especializados que ayudan a los compradores de vivienda por primera vez y ciertos datos demográficos al ofrecer pagos iniciales más bajos, tasas reducidas para los inversores y opciones para diferir los pagos. Varios ejemplos de préstamos hipotecarios especializados incluyen:

Programa de préstamos de la FHA : una hipoteca asegurada por la Administración Federal de Vivienda (FHA). Esta es una opción popular para los compradores de vivienda por primera vez porque los pagos iniciales pueden ser tan bajos como 3.5% para puntajes de crédito de 580+.

Programa de préstamos del USDA : esta opción tiene un pago inicial cero para compradores de viviendas suburbanas y rurales. Los prestatarios de préstamos pueden hacer un pago inicial de poco a nada, pero tendrán que pagar una prima de seguro hipotecario.

Programa de préstamos VA : ofrece una hipoteca de pago inicial cero para veteranos y cónyuges selectos garantizados por el Departamento de Asuntos de Veteranos de EE. UU. Permite una financiación del 103,3% sin necesidad de comprar un seguro hipotecario privado.

Programa Good Neighbor Next Door : el objetivo es alentar a los agentes de la ley, los bomberos, los técnicos médicos y los maestros (Pre-k – 12) a convertirse en propietarios por primera vez. Si califica, los participantes reciben descuentos potenciales del 50% del precio listado de la casa.

Todo se reduce a donde vives. Los requisitos variarán según el estado, la ciudad y la ubicación de residencia. Consulte las organizaciones que realizan informes sobre viviendas asequibles en los EE. UU. Y catalogue los programas de asistencia para compradores de vivienda por primera vez de la agencia estatal.

¿Qué otros factores lo califican para una hipoteca?

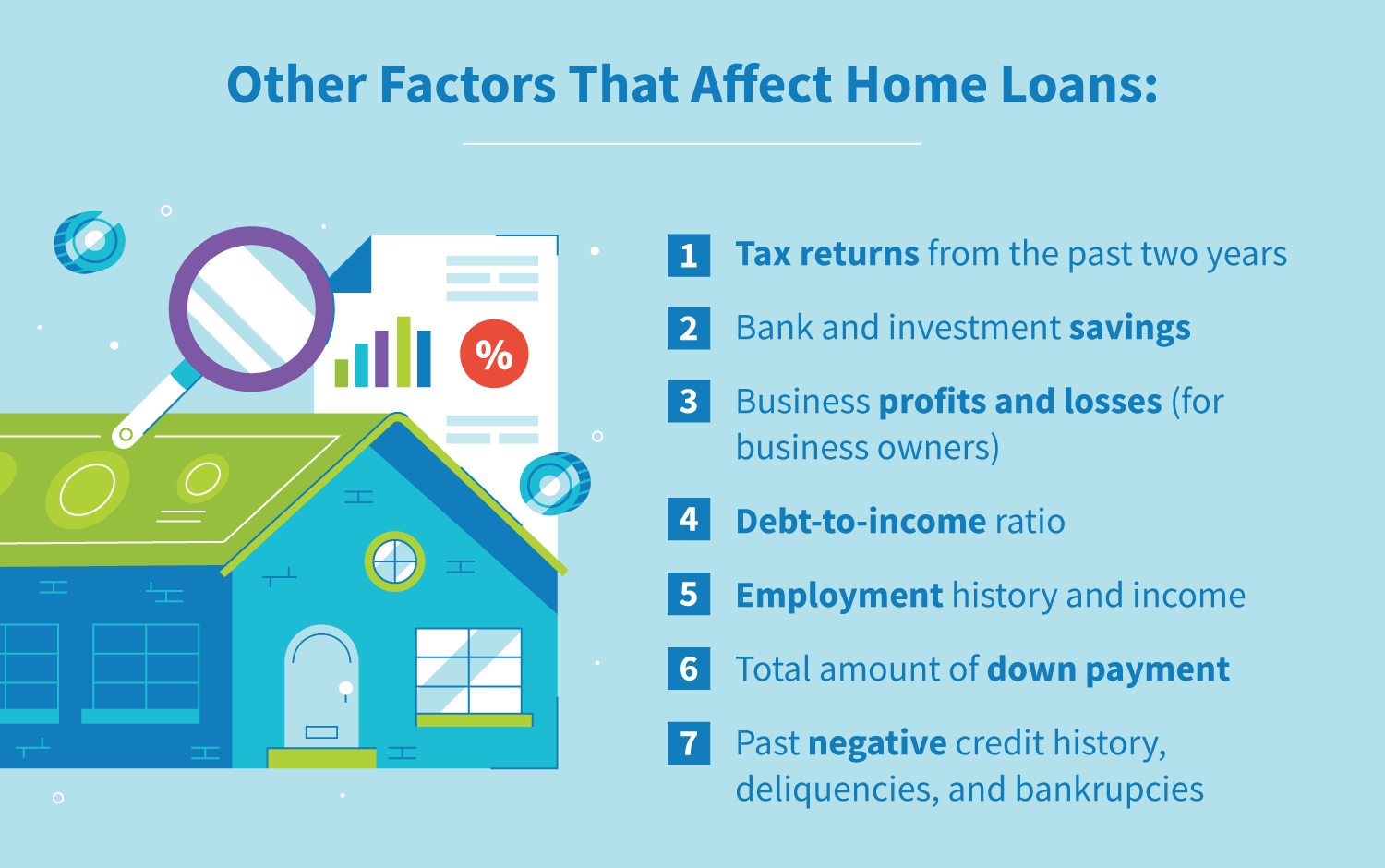

Los prestamistas hipotecarios convencionales sopesan su puntaje crediticio , pero no es el único factor que los prestamistas consideran. Cada prestamista es diferente, sin embargo, otros factores contribuyentes típicos incluyen:

- Declaraciones de impuestos de los últimos dos años.

- Ahorro bancario y de inversión

- Ganancias y pérdidas comerciales (para dueños de negocios)

- Relación deuda-ingreso

- Historial de empleo e ingresos

- Importe total del anticipo

- Historial crediticio negativo pasado, morosidad y quiebras

¿Puedo obtener una hipoteca con mal crédito?

Es posible obtener un préstamo hipotecario con un puntaje de crédito malo, pero definitivamente es más difícil. Se estima que el 35% de los estadounidenses tienen un puntaje de crédito inferior a 670 . Entre 580 y 669 se considera "justo", mientras que 579 y menos es "pobre". Los préstamos FHA y VA, así como algunos prestamistas especializados, trabajan con puntajes de crédito bajos y hacen posible obtener una hipoteca.

Al solicitar un préstamo, los prestamistas verifican su puntaje de crédito para decidir si califica para el préstamo y cuánto interés cobrar. Aquellos con crédito menos que estelar tendrán que pagar una tasa de interés más alta, como con un préstamo de alto riesgo. Esto puede dificultar el pago rápido del préstamo.

¿Cómo elevo mi puntaje de crédito?

El primer paso es verificar realmente su puntaje de crédito (no se preocupe, verificar su propio puntaje es una consulta fácil y no dañará su crédito), idealmente con las tres agencias de crédito: Experian, TransUnion y Equifax . Una vez que sepa exactamente desde dónde comienza, puede comenzar a mejorar su puntaje. Aquí hay algunos consejos:

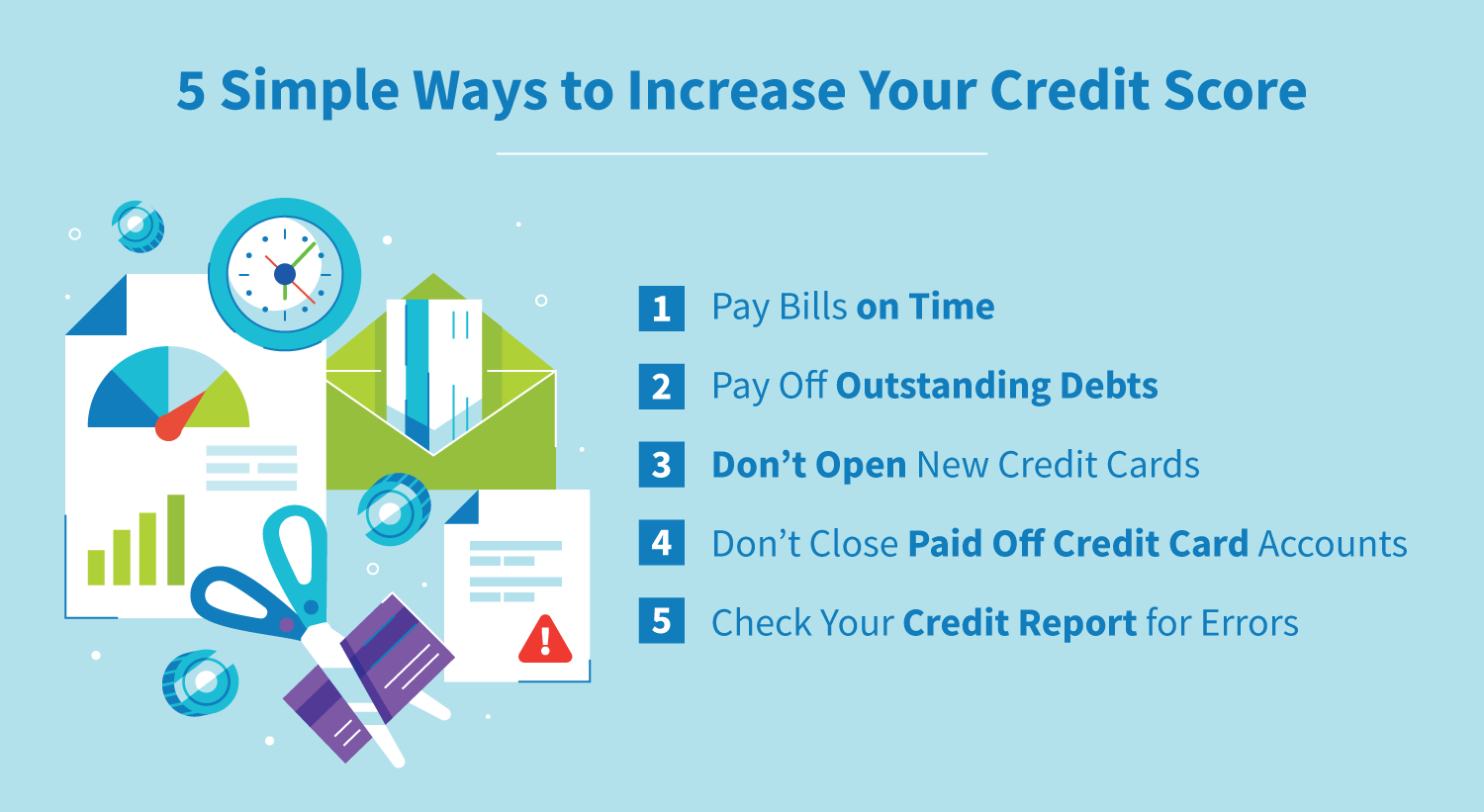

1. Pagar facturas a tiempo

Sabemos que es obvio, pero es tan importante que lo enumeramos como nuestro número 1. Los prestamistas quieren saber qué tan confiable y consistente es con el pago de sus facturas cada mes. Esto incluye alquiler, préstamos para automóviles, préstamos estudiantiles, teléfonos celulares y otros servicios públicos.

2. Pague las deudas pendientes

Pague las deudas o cobros pendientes y mantenga bajos los saldos de sus tarjetas de crédito. Hay algunas maneras de hacer esto, ya sea pagando la deuda con el interés más alto primero o pagando la cantidad más baja y abonando los pagos en las cantidades pendientes más altas.

3. No abra nuevas tarjetas de crédito

El objetivo es disminuir la deuda, no incurrir en nuevas deudas. Si los pagos actuales son demasiado, considere consolidar varias facturas en una tarjeta de crédito. Esto facilitará la administración de sus pagos mensuales.

4. No cierre las cuentas pagadas con tarjeta de crédito

Una vez que pague una tarjeta de crédito, no cierre la cuenta. Los bancos y los prestamistas hipotecarios analizan el historial crediticio y la antigüedad del crédito, además de la cantidad de cuentas abiertas. Si uno está cerrado, hay menos cuentas en circulación, lo que significa que hay menos dinero potencial en camino.

5. Verifique su informe de crédito en busca de errores

Verificar su informe de crédito por inexactitudes y errores lleva mucho tiempo y es desalentador, pero corregir incluso algunos errores puede mejorar su puntaje de crédito en varios puntos.

Evaluar su informe de crédito y establecer metas financieras son excelentes estrategias para arreglar su puntaje de crédito y avanzar hacia la propiedad de vivienda. No es un proceso nocturno y no hay una fórmula mágica, pero con tiempo, paciencia y consistencia, podrás marcar al "propietario" de tu lista de deseos.

Aprende cómo funciona