Experian dijo en un artículo reciente que un buen puntaje de crédito puede potencialmente ayudarlo a ahorrar dinero en su hipoteca, seguro de automóvil, tarjetas de crédito y muchas otras cosas. Alternativamente, un puntaje de crédito malo podría costarle la misma cantidad en gastos.

Muchas de las compras más importantes de la vida (como una casa, un automóvil o una matrícula universitaria) son cosas que la mayoría de las personas solo pueden comprar a crédito. Para la mayoría de la población, es poco probable que tenga suficiente dinero disponible para pagar estos grandes gastos por adelantado. Por esta razón, los puntajes de crédito son de suma importancia para determinar su elegibilidad y confiabilidad para realizar estas compras y pagar sus préstamos a tiempo.

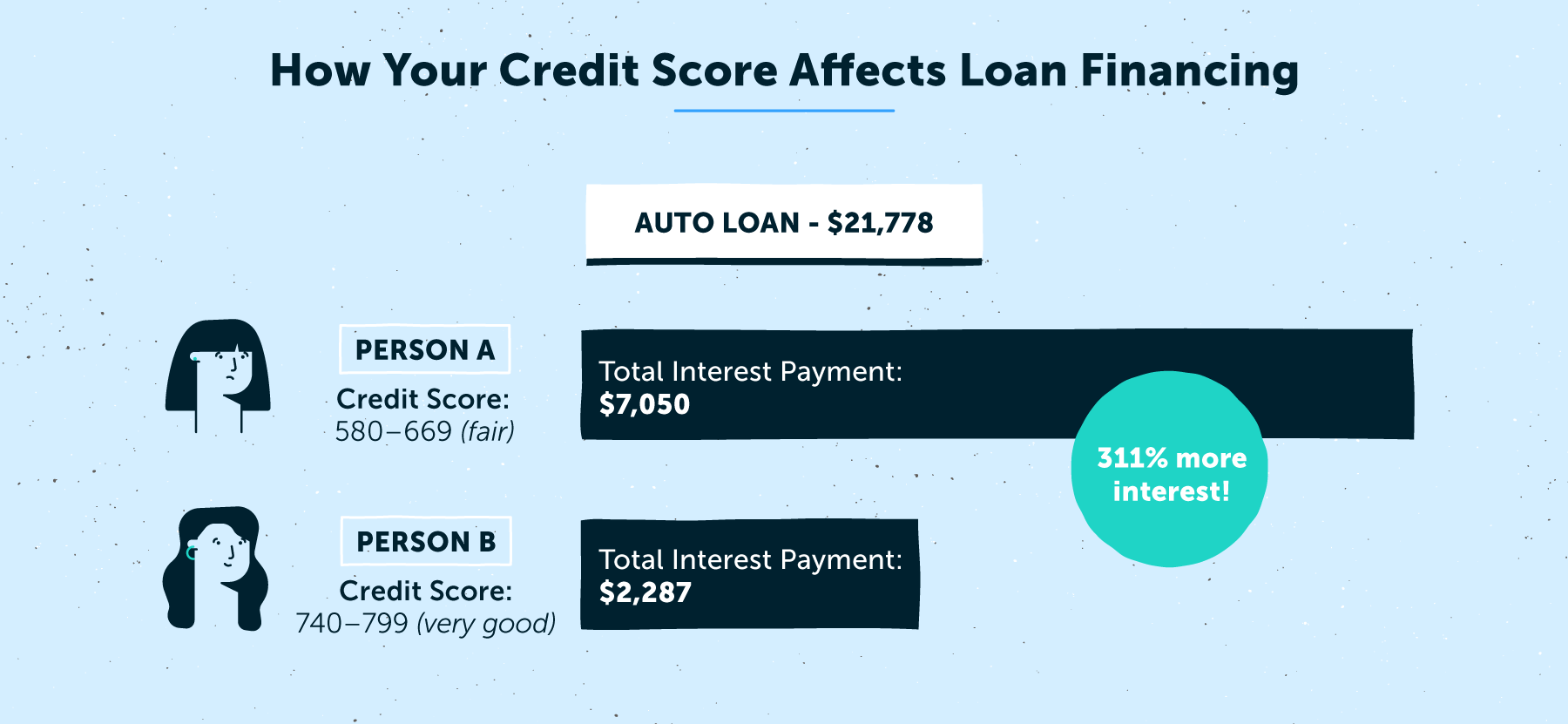

¿Cuánto daño puede causar realmente un mal puntaje de crédito? Una encuesta de un sitio de comparación de préstamos sugiere como ejemplo que las personas que obtienen un préstamo para un automóvil de $ 25,346 con un puntaje de crédito "justo" podrían pagar hasta $ 3,847 más intereses que una persona con un puntaje de crédito "muy bueno" sacando el mismo préstamo.

Del mismo modo, alguien con un puntaje de crédito "justo" puede pagar un monto de interés total de $ 8,640 por la matrícula en una universidad, pero otro estudiante con un puntaje "muy bueno" podría pagar hasta $ 4,707 menos por la misma matrícula en la misma escuela.

Hemos compilado una lista de las estadísticas más importantes que debe conocer sobre los puntajes de crédito. Esta información podría ayudarlo a tomar decisiones críticas con respecto a su puntaje y puede ayudarlo a mejorar su puntaje de crédito.

Estadísticas generales de puntaje de crédito

- Más de 50 millones de adultos no tenían puntaje de crédito en absoluto en 2015 [Fuente: Consumer Finance ]

- Aproximadamente 26 millones de estadounidenses son invisibles para el crédito, lo que significa que no tienen historial crediticio con una agencia de informes del consumidor a nivel nacional [Fuente: Consumer Finance ]

- 19 millones de estadounidenses tienen un historial crediticio que se ha quedado obsoleto o es insuficiente para producir un puntaje bajo los modelos de puntaje más comunes [Fuente: Consumer Finance ]

- El 18% de los adultos de entre 18 y 24 años dicen que nunca verifican sus puntajes de crédito [Fuente: Credit Card Insider ]

- El 21% de los adultos dice que verifica su puntaje de crédito mensualmente. [Fuente: Insider de tarjeta de crédito ]

- El 54% de los estadounidenses dicen que nunca verifican sus puntajes de crédito [Fuente: Mantenimiento Financiero ]

- Los puntajes de crédito no se inventaron hasta 1950 cuando Bill Fair y Earl Isaac fundaron FICO [Fuente: The Street ]

- Su puntaje de crédito puede predecir cuánto tiempo estará casado: la Reserva Federal realizó un estudio que concluyó que cuanto más se acerca el puntaje de crédito de dos socios al comienzo de la relación, es más probable que permanezcan juntos [Fuente: Reserva Federal ]

- Es posible obtener una hipoteca con una calificación crediticia de cero a través de un proceso llamado suscripción manual [Fuente: The Balance ]

- El nivel de educación, el saldo de la cuenta bancaria, la cartera de acciones, la situación laboral y el salario no se tienen en cuenta en su puntaje de crédito [Fuente: MyFICO ]

- Más de medio millón de miembros de Credit Karma lograron un primer puntaje promedio de 639 después de no tener un puntaje inicial de TransUnion cuando verificaron sus puntajes de crédito por primera vez [Fuente: Credit Karma ]

- Si revisa su crédito por primera vez y no ve un puntaje inicial, puede tomar un promedio de cinco meses antes de que vea un puntaje [Fuente: Nerd Wallet ]

- Las cuentas de tarjetas de crédito cerradas pueden seguir apareciendo en su informe de crédito, afectando sus puntajes por hasta diez años [Fuente: Points Guy ]

- Las consultas exhaustivas sobre su informe de crédito, como las realizadas por los acreedores, pueden permanecer en su informe hasta por dos años [Fuente: Investopedia ]

Estadísticas FICO

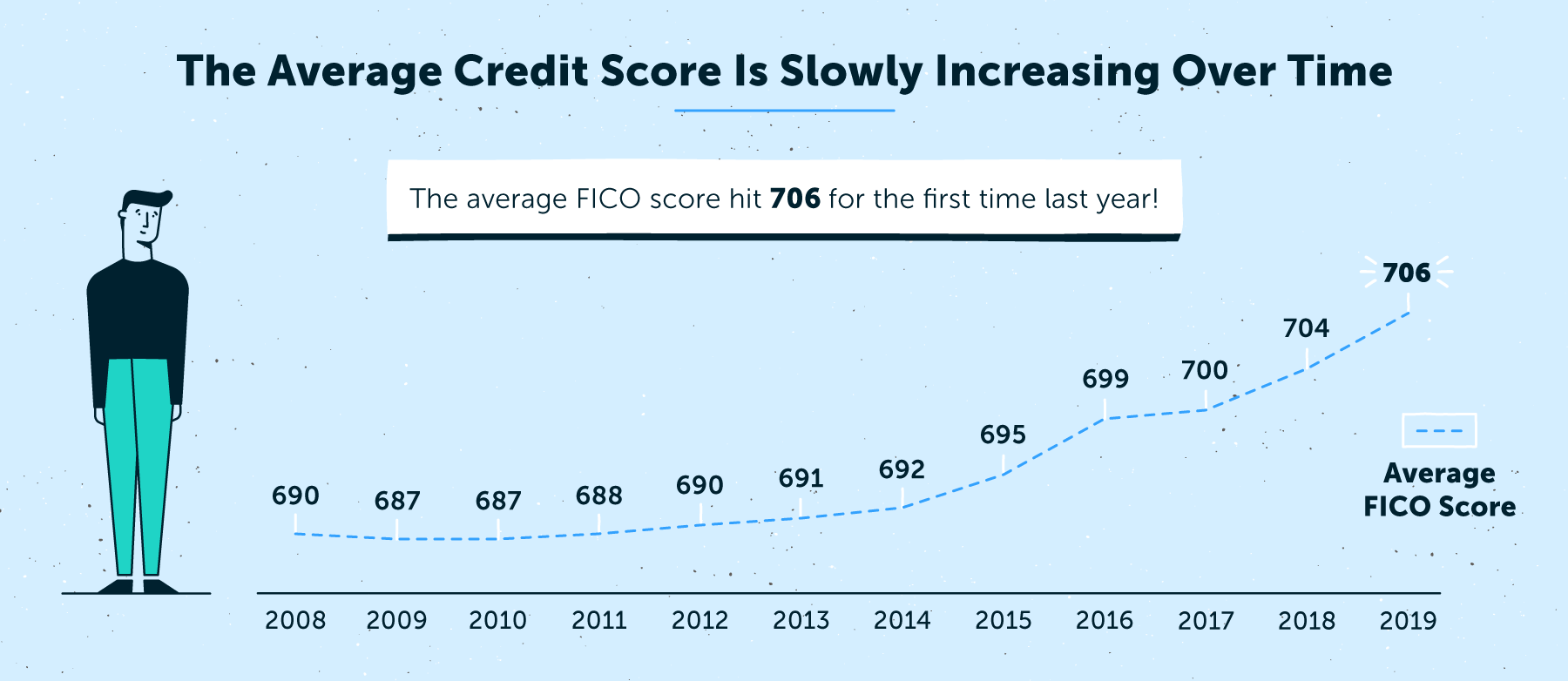

- El puntaje promedio de FICO llegó a 706 por primera vez en septiembre de 2019 [Fuente: FICO ]

- Menos del 1% de la población de EE. UU. Tiene un puntaje FICO perfecto de 850 [Fuente: CreditDonkey ]

- Un puntaje de crédito de algo por encima de 810 se considera "perfecto", porque mejorar su puntaje aún más probablemente no sea significativamente beneficioso [Fuente: WalletHub ]

- El 12% de la población de EE. UU. Tiene un puntaje FICO por debajo de 550 [Fuente: CreditDonkey ]

- Hay una disminución de 3.5% año tras año en la tasa de morosidad reciente entre 2016 y 2017 [Fuente: FICO ]

Estadísticas de VantageScore

- El puntaje de crédito promedio de VantageScore en 2018 fue 670 [Fuente: Experian]

- Los adultos de 22 a 35 años tienen un puntaje de crédito promedio de VantageScore de 634 [Fuente: CreditDonkey ]

- Los adultos de 70 años y mayores tienen un puntaje de crédito promedio de VantageScore de 730 [Fuente: CreditDonkey ]

- Se utilizaron aproximadamente 10.500 millones de puntajes de crédito VantageScore entre julio de 2017 y julio de 2018. [Fuente: VantageScore ]

- Puntaje de crédito promedio de VantageScore para cada uno de los diez estados más poblados en 2017 [Fuente: Oficina del Censo ]

- California: 680

- Texas: 656

- Florida: 668

- Nueva York: 688

- Pensilvania: 687

- Illinois: 683

- Ohio: 678

- Georgia: 654

- Carolina del Norte: 666

- Michigan: 677

- El 0.1% de las personas con puntajes de crédito VantageScore de 800 o más tienen gravámenes fiscales y juicios civiles en sus informes de crédito [Fuente: VantageScore ]

- Las personas con un puntaje de crédito de 800 o más tienen límites de tarjeta de crédito por un total de $ 46,700 en promedio, de los cuales generalmente usan menos del 5% [Fuente: VantageScore ]

Estadísticas promedio de puntaje de crédito

- Puntaje de crédito promedio por grupo de edad, a partir de abril de 2017 [Fuente: Experian ]

- 20–29 años: 662

- 30–39 años: 673

- 40–49 años: 684

- 50–59 años: 706

- 60+ años de edad: 749

- Puntaje de crédito promedio por grupo de ingresos [Fuente: ValuePenguin ]

- Bajos ingresos: 664

- Ingresos moderados: 716

- Ingresos medios: 753

- Ingreso superior: 775

- Puntaje de crédito promedio en los últimos años [Fuente: Experian ]

- 2019: 703

- 2018: 701

- 2017: 699

- 2016: 699

- 2015: 695

- 2014: 693

- 2013: 691

- 2012: 612

Los puntajes de crédito no son tan complicados como parecen. Mantener un puntaje crediticio sólido es crucial para la estabilidad financiera y puede ayudarlo a obtener aprobación para préstamos y tarjetas de crédito. ¿No está seguro de cómo mirar o cuidar su puntaje de crédito? Hay muchos recursos excelentes disponibles para ayudarlo a ver y generar crédito, incluidos los sitios de reparación de crédito y otra asistencia financiera.