Casarse no afecta directamente su puntaje de crédito, a pesar de los conceptos erróneos comunes. Sin embargo, hay cambios relacionados con el matrimonio que pueden afectar su puntaje de crédito, como abrir una nueva línea de crédito juntos, complicaciones de cambio de nombre o agregar a su cónyuge como usuario autorizado en una cuenta.

Diríjase a este nuevo y emocionante momento de la vida con las herramientas para mantenerse financieramente saludables juntos. Nuestra guía desglosará los cambios comunes relacionados con el matrimonio que pueden afectar su puntaje de crédito.

Cómo le afecta el puntaje crediticio de su cónyuge

Después de la boda, usted y su cónyuge pueden comenzar a mirar hacia su próximo gran hito financiero. Pero, ¿qué pasa si su cónyuge tiene mal crédito?

Solo se verá afectado por el historial crediticio de su cónyuge si solicita líneas de crédito conjuntas. Es importante recordar esto al considerar si comprar una casa o cómo pagar la deuda.

Si usted y su cónyuge deciden obtener una línea de crédito juntos, también conocida como una cuenta conjunta, entonces el prestamista extrae ambos informes de crédito para tomar la decisión de préstamo. En este caso, los puntajes no coincidentes podrían afectar las tasas de interés de su hipoteca, su límite de crédito y las posibilidades de aprobación.

Ejemplo de cómo le afecta el crédito de su cónyuge

Suponga que ha mantenido un historial sólido de pagos a tiempo y un buen puntaje FICO® . Su cónyuge, por otro lado, tuvo varios pagos atrasados y todavía está trabajando para reparar su crédito.

Con esos puntajes bajos y altos combinados, es probable que se le ofrezca un préstamo a una tasa de interés más alta que la que se le hubiera ofrecido como individuo.

Aquí hay otras formas en que una cuenta conjunta podría afectar negativamente sus puntajes de crédito:

- Un pago se envía tarde

- La cuenta está en estado de morosidad.

- Usted se atrasa en los pagos

Esta es la forma indirecta en que el matrimonio afecta el crédito. No sucede como resultado del acto de casarse, sino como resultado de las dos personas que toman acciones financieras juntas.

Si un cónyuge tiene un mejor historial de crédito que el otro, el cónyuge con el mejor historial de crédito puede necesitar solicitar nuevas cuentas de crédito individualmente hasta que el otro pueda mejorar su puntaje. Esto aumenta sus posibilidades de obtener mejores tasas y plazos de préstamo.

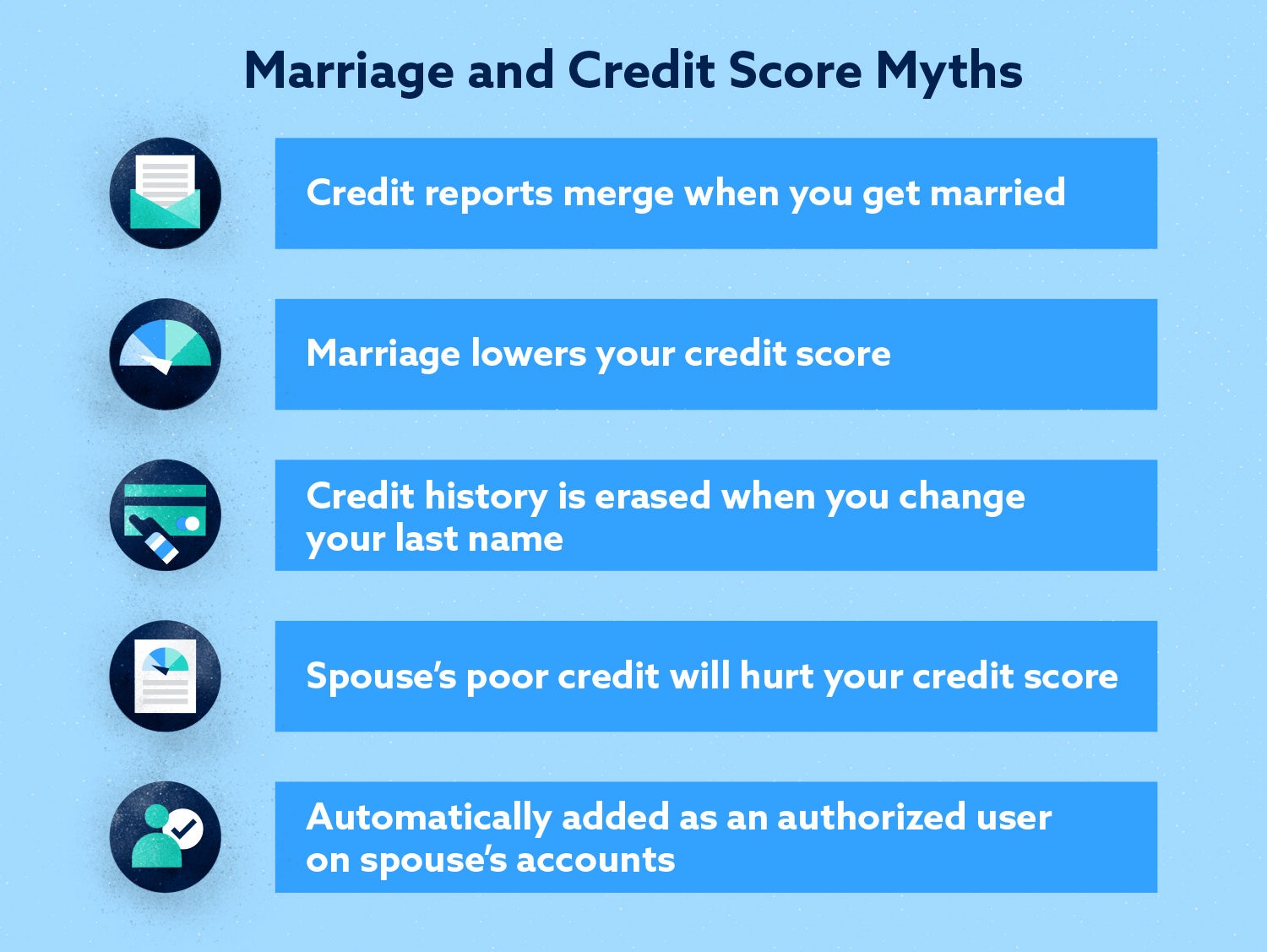

5 mitos comunes sobre el matrimonio y su puntaje de crédito

Firmar la licencia de matrimonio no vincula automáticamente sus historiales financieros. Hay muchos conceptos erróneos comunes sobre el matrimonio y las finanzas, especialmente cuando un cónyuge tiene una gran cantidad de deudas o marcas negativas en su historial.

Estos mitos pueden causar mucha ansiedad innecesaria antes del día de la boda. Es importante trabajar juntos en estas preguntas para crear un plan financiero tangible.

Mito 1: Los informes de crédito se fusionan cuando te casas

No pierde su identidad financiera cuando se casa, ni se fusiona automáticamente con el informe de crédito de su cónyuge. Los informes de crédito se identifican por su número de seguro social.

Incluso si cambia su nombre, su número de seguro social permanece igual. En lo que respecta a las finanzas, su informe de crédito aún refleja solo su propia actividad crediticia cuando se casa, a menos que tenga líneas de crédito conjuntas.

Mito 2: El matrimonio reduce su puntaje de crédito

Su puntaje de crédito no cambiará con el acto del matrimonio en sí, aunque los hábitos de gasto comunes que rodean una boda pueden generar más deudas.

Por ejemplo, un estudio reciente encontró que el 28 por ciento de las parejas estadounidenses se endeudaron para pagar su boda. Los costos relacionados con una boda, como una luna de miel y el pago de actividades relacionadas con la boda, también pueden contribuir a un mayor gasto.

Fusionar sus hábitos de gasto también lleva tiempo. Si una persona es más conservadora con el ahorro mientras que la otra usa una tarjeta de crédito diariamente, puede tomar tiempo encontrar el equilibrio.

Todas estas acciones pueden conducir a factores que reducen su puntaje de crédito, como una alta utilización del crédito e incluso pagos atrasados. Sin embargo, el acto del matrimonio en sí no tiene un impacto directo en su puntaje de crédito.

Mito 3: su historial de crédito se borra cuando cambia su apellido

Cambiar su apellido tampoco afecta su identidad financiera. Su informe de crédito seguirá siendo el mismo, su nuevo nombre simplemente aparecerá como un alias en su informe.

Sin embargo, puede encontrar problemas administrativos si no informa a las partes adecuadas de inmediato. Después de cambiar su nombre, informe a sus acreedores con la información de cambio de nombre. Algunos bancos requerirán un formulario oficial de cambio de nombre y una licencia de matrimonio. Póngase en contacto con sus acreedores para conocer sus requisitos de cambio de nombre.

Cuando sus acreedores informan su nuevo nombre al final del próximo ciclo, las tres principales agencias de crédito reciben automáticamente la nueva información y enumerarán su nuevo nombre como un alias en su informe.

Para estar seguro, solicite un informe de crédito gratuito un mes después del cambio para garantizar que todos los detalles lleguen a cada agencia de informes.

Mito 4: el mal crédito de su cónyuge perjudicará sus puntajes de crédito

Si usted o su cónyuge todavía están trabajando para mejorar los malos hábitos de crédito, su puntaje no afectará el suyo en el momento en que se case. Su puntaje solo puede cambiar cuando comience a solicitar cuentas o préstamos conjuntos.

Una vez aprobado para una cuenta conjunta, ambos son responsables de la salud de la línea de crédito. Maximizar su límite de crédito o pagos faltantes afecta sus puntajes.

Mito 5: Te agregan automáticamente como usuario conjunto en la cuenta de tu cónyuge

El acto de matrimonio no fusiona automáticamente cuentas de crédito o bancarias. Para autorizar a su cónyuge en su cuenta o abrir una nueva línea de crédito juntos, deben discutirlo mutuamente con su institución financiera.

Las parejas pueden optar por fusionar cuentas antes del matrimonio o permanecer financieramente independientes entre sí después del matrimonio. El matrimonio por sí solo no da automáticamente a ambas partes acceso a las cuentas del otro.

Cómo un cónyuge puede ayudar a mejorar la puntuación de su pareja

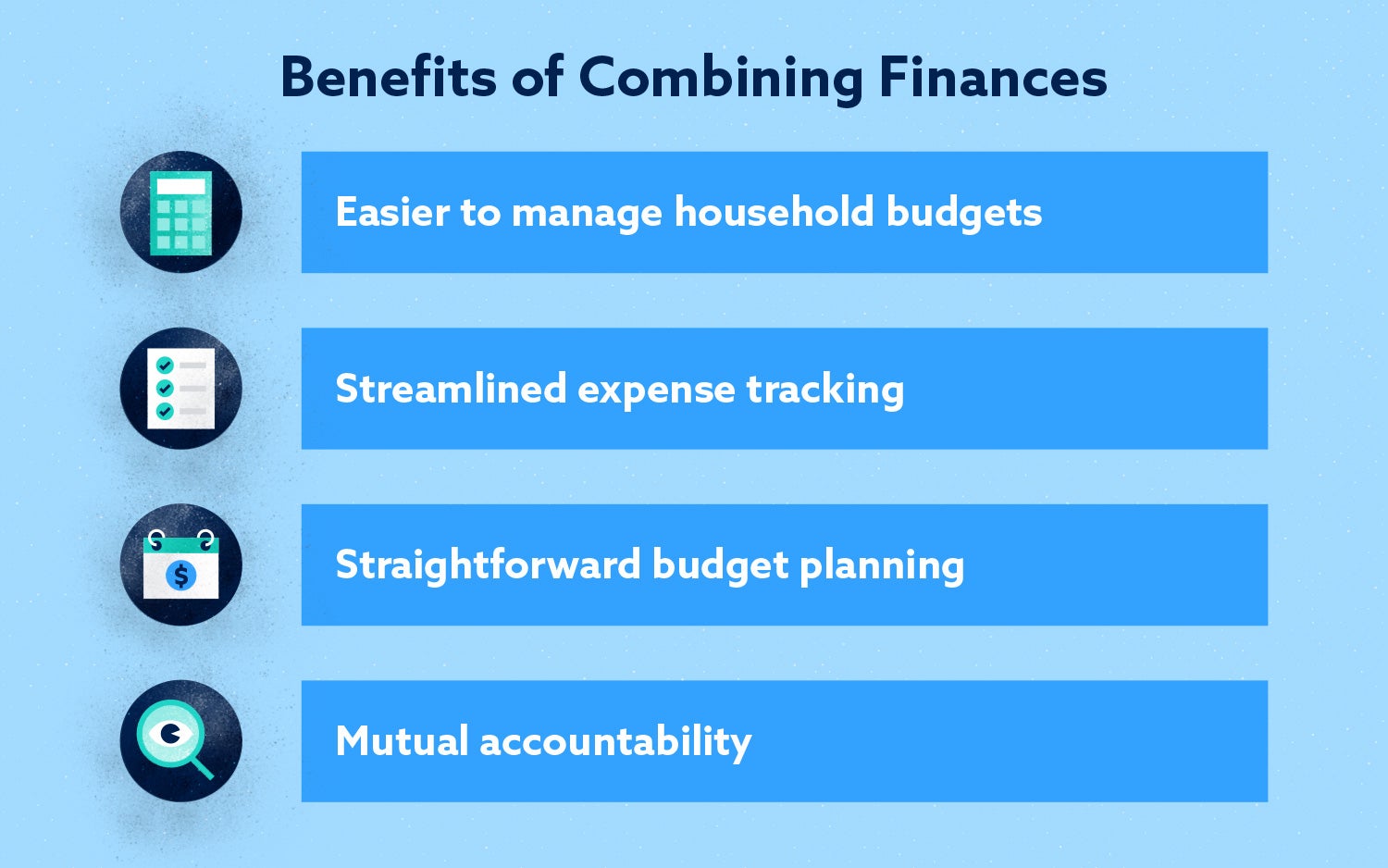

Hay algunas maneras en que puede combinar las finanzas que beneficiarán a ambos puntajes de crédito. Por ejemplo, agregar a su cónyuge como usuario autorizado a una cuenta puede ayudar a mejorar el puntaje más bajo de los dos, en algunas circunstancias.

Otras parejas eligen mantener cuentas separadas pero abrir una línea de crédito conjunta para compras y facturas comunes. No es necesario hacer estos cambios de una vez: cada pareja debe decidir qué es lo mejor para su propia comodidad.

Una razón para agregar un cónyuge como usuario autorizado sería si uno de los cónyuges no tiene un historial crediticio extenso o tiene un índice de utilización de crédito alto (la cantidad de crédito disponible en comparación con la cantidad de crédito utilizado).

Existen beneficios al solicitar una cuenta conjunta. Por ejemplo, si su cónyuge tiene poco crédito, agregarlo como usuario autorizado puede ayudarlo a mejorar su puntaje de crédito más rápido y ayudarlos a ambos a calificar para una mejor tasa de interés.

Para algunos, vincular todas las cuentas financieras crea una forma de definir y administrar los presupuestos de los hogares, brindándoles una manera fácil de rastrear los gastos y planificar cómo eligen dirigir sus gastos.

Dicho esto, no hay una respuesta única para esta pregunta y cada pareja elige administrar sus finanzas de manera diferente.

¿Es usted responsable de la deuda de su cónyuge cuando se casa?

En general, la deuda acumulada antes del matrimonio sigue siendo responsabilidad de cada individuo. La excepción a esta regla es, por supuesto, si abrió una cuenta conjunta, firmó un préstamo o se convirtió en un usuario autorizado en su cuenta. Si ambos tienen deudas de tarjetas de crédito o préstamos estudiantiles completamente independientes el uno del otro antes del matrimonio, la responsabilidad no cambia.

La deuda y los activos acumulados durante su matrimonio se tratan de manera diferente según el lugar donde viva . Nueve estados de la ley de propiedad comunitaria consideran que la mayoría de las deudas, propiedades y activos acumulados durante el matrimonio pertenecen igualmente a ambas partes.

Todos los demás estados siguen las reglas de derecho común a menos que usted indique legalmente que planea compartir la deuda, por ejemplo, si incluye ambos nombres en el título de una casa. El derecho consuetudinario establece que los activos y las deudas obtenidas en un matrimonio siguen siendo responsabilidad exclusiva de cada individuo en el matrimonio.

En el caso de que necesite más aclaraciones sobre las leyes de propiedad de su estado, le recomendamos que consulte a un abogado.

Cómo el matrimonio afecta su informe de crédito

Si bien casarse no hace nada para su crédito, las decisiones financieras que tome como pareja pueden afectarlo. Es importante hacer un poco de tarea como parte de la planificación de su matrimonio, especialmente cuando se trata de proteger su crédito.

Como mencionamos anteriormente, asegúrese de verificar sus informes de crédito después de su cambio de nombre por cualquier inconsistencia o error. Los errores en su informe de crédito pueden afectar su puntaje de crédito y requerir la eliminación lo antes posible.

Estos pueden incluir elementos de crédito que no le pertenecen pero que aparecen en su informe, cuentas fraudulentas debido al robo de identidad o información personal incorrecta, como su número de seguro social.

Lexington Law puede ayudarlo a trabajar para eliminar elementos negativos inexactos de su informe. Nuestro equipo de consultores de informes de crédito puede ayudarlo a guiarlo a través de este proceso. Si encuentra algún error en su informe de crédito, comuníquese con nosotros para obtener una consulta gratuita y personalizada del informe de crédito para ver cómo podemos ayudarlo.