Más de 44.7 millones de estadounidenses tienen préstamos estudiantiles archivados, sumando la asombrosa cantidad de $ 1.56 billones en febrero de 2019 . La clase de 2018 salió del escenario con una deuda promedio de $ 29,200. El censo de EE. UU. Informó en 2019 que el 32% de los estadounidenses tenían una licenciatura o superior.

Muchos atribuyen el creciente número de estadounidenses que buscan educación superior al mercado laboral. Un estudio realizado por la Universidad de Georgetown encontró que el 35% de los trabajos requerían una licenciatura o superior.

La carga de los préstamos estudiantiles está preparada para tener efectos duraderos en los graduados, ya que la propiedad de la vivienda entre los estadounidenses menores de 35 años ha disminuido y la edad de jubilación esperada está aumentando. Con el aumento de la matrícula universitaria, es importante que los graduados y los posibles prestatarios de préstamos estudiantiles practiquen la planificación financiera estratégica para planificar futuras inversiones.

Estadísticas generales de deuda de préstamos estudiantiles

Tasas de incumplimiento de préstamos estudiantiles

Un prestatario no paga un préstamo cuando el pago se retrasa más de 270 días. La falta y el incumplimiento de los pagos de préstamos estudiantiles causan graves efectos en su puntaje de crédito y pueden crear barreras al solicitar planes de seguro y financiamiento, así como al buscar vivienda y préstamos.

- El 40% de los prestatarios que ingresaron a la escuela en 2004 pueden incumplir sus préstamos estudiantiles para 2024. [ Fuente: Brookings ]

- Los estudiantes que asistieron a universidades con fines de lucro tienen dos veces más probabilidades de incumplimiento en un período de 12 años como estudiantes que asistieron a universidades públicas. [ Fuente: Brookings ]

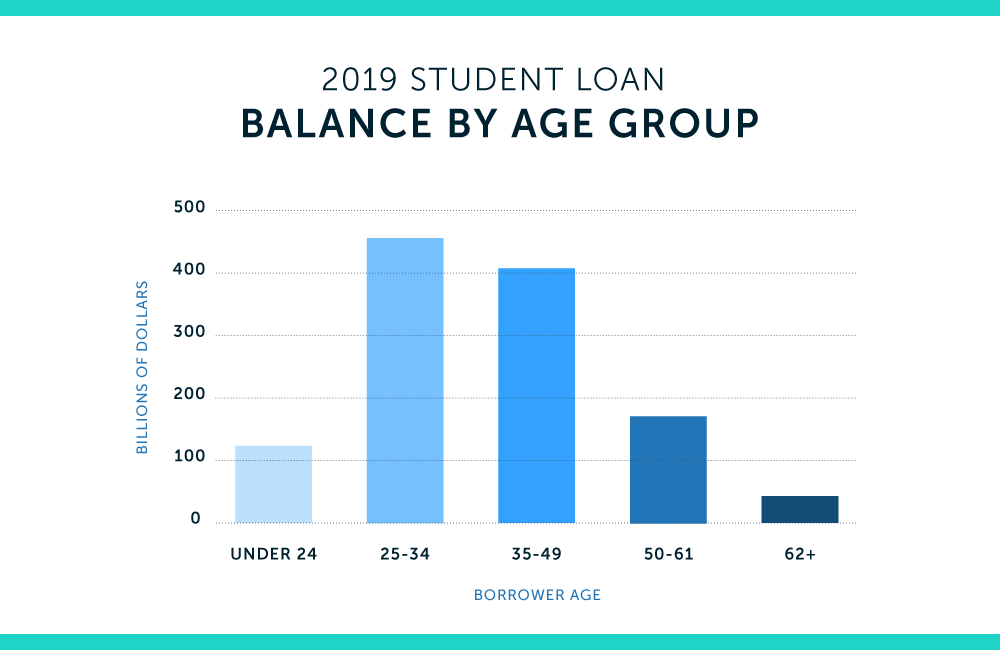

Deuda de préstamos estudiantiles por edad

El análisis de los prestatarios de préstamos estudiantiles por demografía de edad puede ser útil para comprender el estado financiero de los estadounidenses. Según el Centro de Investigación Pew , el 34% de todos los prestatarios de préstamos estudiantiles tenían menos de 30 años y alrededor del 22% tenían entre 30 y 44 años.

A partir de febrero de 2019 , el saldo total de la deuda de préstamos estudiantiles en los Estados Unidos alcanzó $ 1.56 billones de dólares.

Edad de los prestatarios de préstamos federales directos para estudiantes en 2019 [ Fuente: Departamento de Educación de EE. UU. ]

- 24 años y menos: 8.2 millones

- Edades 25–34: 12.8 millones

- De 35 a 49 años: 10,2 millones

- 50 a 61 años: 1.1 millones

- Edades 62 y mayores: 1.1 millones

Crecimiento de los prestatarios de préstamos federales directos para estudiantes por edad a lo largo del tiempo [ Fuente: Departamento de Educación de EE. UU. ]

Del total de prestatarios de préstamos estudiantiles, el mayor crecimiento por edad entre 2018 y 2019 fue entre el grupo de 62 años y mayores. Este grupo experimentó un crecimiento del 22.2% de .9 millones de prestatarios en 2018 a 1.1 millones en 2019.

- Edades de 24 años y menores: disminución del 3.53%

- Edades 25–34: disminución del 5.19%

- De 35 a 49 años: crecimiento del 6.25%

- Edades 50–61: disminución del 71.8%

- Edades 62 y mayores: aumento del 22.2%

Saldos de préstamos estudiantiles 2019 por grupo de edad [ Fuente: Experian ]

- 24 años y menos: 123 mil millones

- Edades 25–34: 454.6 mil millones

- Edades 35-49: 406.8 mil millones

- Edades 50–61: 171.3 mil millones

- Edades 62 y mayores: $ 42.8 mil millones

Crecimiento de los saldos de préstamos estudiantiles por grupo de edad [ Fuente: Experian ]

El mayor crecimiento en los saldos de préstamos estudiantiles se produjo entre los prestatarios mayores de 60 años con un crecimiento del 24.4% de 2018 a 2019.

- 24 años y menores: disminución del 3.3%

- Edades 25–34: aumento de 5.33%

- Edades 35-49: aumento del 12.72%

- Edades 50–61: aumento del 13.75%

- Edades 62 y mayores: aumento del 24.4%

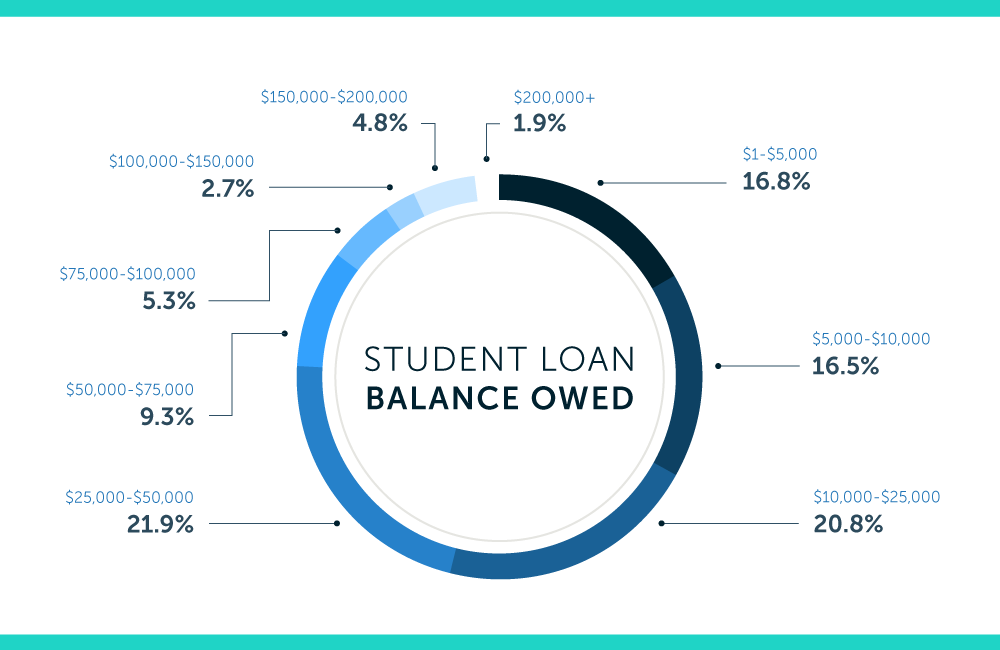

Saldos pendientes de préstamos federales directos para estudiantes

[ Fuente: Departamento de Educación de los Estados Unidos ]

| Saldo en el cuarto trimestre de 2017 | Cantidad de prestatarios |

| Entre $ 1 y $ 5,000 | 6.300.000 |

| Entre $ 5,000 y $ 10,000 | 6.200.000 |

| Entre $ 10,000 y $ 20,000 | 7.800.000 |

| Entre $ 20,000 y $ 40,000 | 8.200,00 |

| Entre $ 40,000 y $ 60,000 | 3,500,000 |

| Entre $ 60,000 y $ 80,000 | 2,000,000 |

| Entre $ 80,000 y $ 100,000 | 1,000,000 |

| Entre $ 100,000 y $ 200,000 | 1,800,000 |

| $ 200,000 + | 609,800 |

Deuda de préstamos estudiantiles por estado

El costo de la educación no es el mismo en todos los Estados Unidos. A medida que las universidades se financian a nivel estatal y el costo de vida cambia en todo el país, los graduados universitarios están saliendo financieramente por delante o por detrás de otros, dependiendo de su ubicación. [ Fuente: FRBNY ]

Estados con más prestatarios de préstamos estudiantiles [ Fuente: FRBNY ]

- California: 3,781,000 prestatarios

- Texas: 2,893,000 prestatarios

- Nueva York: 2,514,000 prestatarios

- Florida: 2,209,000 prestatarios

- Pensilvania: 1,881,000 prestatarios

Estados con la deuda promedio más alta per cápita [ Fuente: FRBNY ]

- Georgia: $ 7,250

- Maryland: $ 6,740

- Minnesota: $ 6,280

- Ohio: $ 6,220

- Pensilvania: $ 6,210

Estados con la deuda promedio per cápita más baja [ Fuente: FRBNY ]

- Wyoming: $ 3,610

- Hawái: $ 3,780

- Virginia Occidental: $ 4,020

- Alaska: $ 4,030

- Nuevo México: $ 4,070

Estados con las tasas de morosidad más altas [ Fuente: FRBNY ]

- Mississippi: tasa de morosidad del 18,34%

- Virginia Occidental: tasa de morosidad del 18.01%

- Kentucky: tasa de morosidad del 16.00%

- Oklahoma: tasa de morosidad del 15,63%

- Nuevo México: tasa de morosidad del 15.21%

Efectos de la deuda de préstamos estudiantiles

Los efectos de la deuda de préstamos estudiantiles se extienden a la vida adulta de los graduados que ingresan a la fuerza laboral. Con altas contribuciones mensuales de pago de préstamos, los graduados están retrasando la edad en que podrán comprar una casa, casarse, tener hijos y jubilarse.

- La propiedad de viviendas ha caído un 21,2% entre los estadounidenses menores de 35 años desde 2009. [ Fuente: Debt.org ]

- A partir de 2016, el 54% de los graduados en deuda limitan sus gastos a viajes y vacaciones. [ Fuente: Citizens Financial Group ]

- El 44% de los prestatarios de préstamos estudiantiles de 2007–2008 aceptaron puestos fuera de sus campos después de graduarse. [ Fuente: NCES ]

- El 11% de los estudiantes universitarios creen que nunca podrán jubilarse. [ Fuente: Nerdwallet ]

- Se proyecta que los graduados de 2018 retrasen la jubilación hasta la edad de 72 años debido a préstamos estudiantiles. [ Fuente: Nerdwallet ]

Deuda de préstamos para estudiantes graduados

Entre 2008 y 2012, la deuda media de los estudiantes de posgrado en Estados Unidos fue de alrededor de $ 57.600. En 2012, los estudiantes de los programas de medicina y otras ciencias de la salud se graduaron con la deuda mediana más alta de $ 161,772 con estudiantes de derecho detrás con una deuda mediana de $ 140,616.

Deuda mediana por programa de posgrado en 2012

- Administración de empresas: $ 42,000

- Maestría en Educación: $ 50,879

- Maestría en Artes: $ 58,539

- Maestría en Ciencias: $ 50,400

- Otro máster: $ 55,489

- Medicina (MD) y otras ciencias de la salud: $ 161,772

- Ley (LLB o JD): $ 140,616

[ Fuente: NAEPP ]

Porcentaje de graduados de maestría con deuda en 2012

- Administración de empresas: 57%

- Maestría en Educación: 67.3%

- Maestría en Artes: 69.5%

- Maestría en Ciencias: 59.3%

- Otro máster: 75%

- Medicina (MD) y otras ciencias de la salud: 87%

- Ley (LLB o JD): 86.3%

[ Fuente: NAEPP ]

Deuda de préstamos privados para estudiantes

Sacar un préstamo privado para pagar la educación es una ruta que muchos estudiantes universitarios usan para financiar la escuela. A diferencia de los préstamos Stafford que están subsidiados por el gobierno, un préstamo privado tiende a tener una tasa de interés más alta y no incluye ninguno de los beneficios del programa de condonación de préstamos federales y pagos basados en ingresos.

- El 47% de los prestatarios privados de préstamos estudiantiles de 2011-2012 prestaron menos de lo que podían de un préstamo Stafford. [ Fuente: TICAS ]

- El 45% de los prestatarios de préstamos privados no podrían haber tomado más préstamos con un préstamo Stafford. [ Fuente: TICAS ]

- El 6% de todos los estudiantes universitarios de 2011 a 2012 tomaron préstamos privados prestados. [ Fuente: TICAS ]

Planificación financiera para graduados

A medida que los graduados que ingresan a la fuerza laboral están cargados de deudas estudiantiles, existe una creciente necesidad de practicar una planificación cuidadosa para alcanzar las metas financieras. Pagar los préstamos estudiantiles tendrá prioridad sobre contribuir a las cuentas de ahorro para la jubilación o contribuir al ahorro para futuros eventos de la vida.

Cuando es hora de prepararse para cambios financieros importantes, los prestatarios de préstamos estudiantiles deben considerar una serie de recursos para reducir la carga de su deuda:

Refinanciación de préstamos estudiantiles

La refinanciación de préstamos estudiantiles es una opción para los prestatarios que desean una mejor tasa de interés, un tiempo de reembolso más largo y un pago mensual mínimo más bajo. La refinanciación de un préstamo estudiantil es, en ciertos casos, beneficiosa para las personas que se retrasan en los pagos o para aquellos que desean pagar sus deudas más rápido.

Consolidación de préstamos estudiantiles

Si un prestatario tiene múltiples préstamos estudiantiles u otras fuentes de deuda, los préstamos pueden consolidarse en una suma global. Al considerar la consolidación de deuda, es importante priorizar los beneficios financieros sobre cualquier otra conveniencia. Para ciertos prestatarios, la consolidación de préstamos puede no valer la pena , ya que a menudo trae tasas de interés más altas y un plazo de reembolso más largo.

Los préstamos estudiantiles afectan el crédito

Pedir prestado una gran suma de dinero tendrá un gran impacto en su puntaje de crédito. Su historial de pagos se convertirá en un factor importante que contribuye a un puntaje de crédito que puede disminuir rápidamente si se atrasa en los pagos. Si no está seguro de si los préstamos estudiantiles están teniendo un efecto negativo en su puntaje crediticio, puede recibir un resumen y una consulta gratuita del informe crediticio para ayudar a evaluar sus préstamos estudiantiles y otros factores crediticios.